Он поможет налогоплательщикам посмотреть на себя глазами налоговых органов и избежать налоговых рисков.

Налоговая нагрузка – это отношение суммы уплаченных налогов к доходам организации в налоговом периоде. Сервис позволяет налогоплательщикам сравнить свою налоговую нагрузку со среднеотраслевой, сложившейся в регионе деятельности.

Понятно, что, если налоговая нагрузка организации значительно меньше среднеотраслевой налоговой нагрузки в регионе – это, с точки зрения налогового органа, выглядит подозрительно. Поэтому налоговая служба разработала такой сервис, который позволяет организации оценить свои налоговые риски в плане налоговой нагрузки.

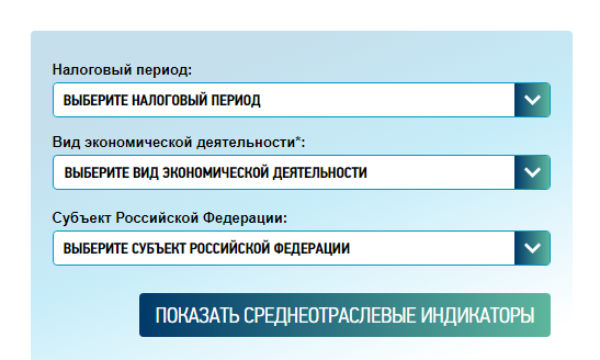

Калькулятор работает очень просто. Чтобы узнать информацию о налоговой нагрузке в своей отрасли или в отраслях, где работают бизнес-партнеры, нужно выбрать налоговый период, вид деятельности и регион. В результатах отобразятся данные среднеотраслевой налоговой нагрузки.

Учитывая, что уровень совокупной налоговой нагрузки может повышаться за счет уплаты отдельными компаниями отрасли специфических налогов — НДПИ и акцизов, в сервисе рассчитываются два варианта совокупной нагрузки. Кроме того, в сервисе предусмотрен отдельный расчет средней налоговой нагрузки по ключевым налогам — НДС и налогу на прибыль.

Чтобы сравнить фактическую налоговую нагрузку со среднеотраслевым значением, требуется выполнить интерактивный расчет. Для этого нужно указать сумму фактически уплаченных организацией налогов и полученных доходов и нажать кнопку «Рассчитать фактические показатели».

Сервис сравнит налоговую нагрузку организации со среднеотраслевой по налогоплательщикам в регионе и покажет возможные налоговые риски.

Рассчитывая налоговую нагрузку, следует учитывать только суммы налогов, фактически уплаченных налогоплательщиком с 1 января по 31 декабря календарного года. При этом сумма страховых взносов на обязательное социальное страхование, к администрированию которых Федеральная налоговая служба приступила с 2017 года, не учитывается, поскольку, во-первых, страховые взносы не относятся к налоговым платежам и, во-вторых, уплата взносов напрямую зависит не от доходов, а от уровня заработной платы.

Калькулятор также позволяет оценить налоговые рисков и уровень налоговых обязательств по страховым взносам и НДФЛ. Для этого в сервисе представлена информация об уровне средней заработной платы (расчет средней заработной платы проводится по данным справок 2-НДФЛ).

Конечно, отклонение налоговой нагрузки организации от среднеотраслевого значения само по себе не является достаточным основанием для доначисления налогов. Однако значительная сумма отклонения свидетельствует о необходимости корректировки показателя нагрузки. Таким образом, налогоплательщикам рекомендуется самостоятельно и регулярно оценивать риски с помощью сервиса, чтобы своевременно уточнять свои налоговые обязательства.