Есть даже поговорка: «Хочешь потерять друга – дай ему денег в долг». Друга действительно можно потерять – не так давно эксперты провели опрос среди американцев, попытавшись узнать, насколько часто деньги разрушают дружбу. Как оказалось, отношения между друзьями портятся в каждом пятом случае. Владимир Звонарев, Генеральный директор «Национальный кредит» залоговое кредитование рассказывает о том, как занять друзьям и не перестать дружить.

Для того, чтобы избежать проблемы, достаточно придерживаться нескольких принципов, правил, которые позволяют одолжить другу или родственнику денег, но при этом остаться в хороших отношениях, плюс вернуть заемные средства в срок.

Анализ ситуации

Перед тем, как предоставить средства тому, кто просит заем, постарайтесь определиться с тем, готовы ли вы предоставить деньги просто так или все же будете требовать их возвращения. То есть, нужно для себя выяснить одну важную вещь.

Вы дарите деньги или же даете их в долг?

Вопрос вовсе не праздный. В США результаты еще одного исследования показали, что лишь 50% заемщиков отдает средства своим родственникам в полной мере. Еще пара десятков процентов возвращают хотя бы часть. Но 14% же не возвращают ничего и никогда. В любом случае, существует вероятность того, что родственник не захочет (или попросту не сможет) вернуть деньги.

Возможные сценарии развития отношений типа «кредитор – заемщик» следующие:

- Заемщик возвращает долг в срок;

- Заемщик задерживает выплату;

- Заемщик не может вернуть деньги совсем.

Заранее решите, в какой ситуации как лучше поступить. Злиться на близкого человека будет сложнее, если вы осознаете, что изначально предполагали худший вариант и осознанно пошли на риск.

Сколько я могу дать в долг?

Рекомендуется давать в долг ровно ту сумму, которую вы можете безболезненно для себя потерять. Это не только народная мудрость, но и результаты еще одного исследования.

Если вы хотите «прокредитовать» друзей на сумму, которую вы не сможете потерять без вреда для себя, то для начала распишите все свои статьи расходов, которые могут пострадать от нехватки средств. Сделать это нужно на весь срок займа.

Если общая сумма ваших расходов примерно равна сумме доходов за вычетом размера займа, значит ситуация критическая. В этом случае давать в долг не стоит, поскольку в случае возникновения какой-либо проблемы вы можете стать почти банкротом.

Действовать как банк означает думать как банкир

Оцените свои риски

Прежде, чем предоставить клиенту кредит, банки оценивают платежеспособность этого клиента, то есть размер его заработной платы, кредитную историю, наличие движимого и недвижимого имущества. Попробуйте поступить точно так же: оцените платежеспособность того, кто берет в долг ваши средства.

Умейте сказать «нет»

Если снова говорить о банках, то они отказывают почти половине заявителей. Это правильный подход.

Если вы видите, что цель, которую ваш потенциальный заемщик собирается достичь при помощи ваших средств, больше похожа на воздушный замок, лучше денег не давать. Этим вы сможете остановить родственника или друга от сомнительной затеи, которая может стать большой проблемой для вас обоих. И лучше сказать «нет», но обидеть человека, чем сказать «да» и позже лишиться и своих денег, и расположения этого же человека.

В том случае, если вы не можете предоставить необходимые заемщику средства, скажите об этом прямо. Объяснив ситуацию, вы, возможно, немного расстроите потенциального заемщика, но отношения между вами останутся хорошими.

Документ – это важно

Банки и кредитные организации всегда подписывают с заемщиком договор. И вы делайте точно так же, это хорошая практика.

Кроме того, 1 июня 2018 года оформлять договор нужно по закону. Так, все займы, сумма которых превышает 10 тыс. рублей, должны быть оформлены письменно. Об этом говорится в гражданском кодексе (ст. 808).

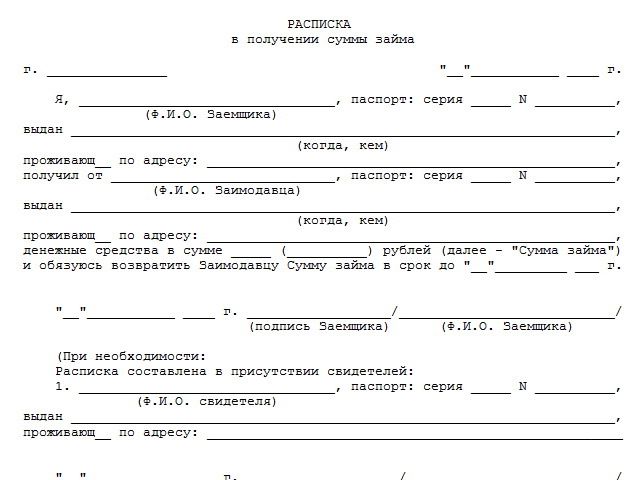

Если кредит бытовой, то вы можете попросить того, кому нужны деньги, написать расписку. Это рукописный документ, который включает следующие элементы:

- Дату составления;

- Полные ФИО заемщика и займодавца, а также даты рождения;

- Данные из документа, удостоверяющего личность;

- Место регистрации и проживания;

- Сумму займа;

- Срок займа;

- Информацию о начисляемых процентах, если есть такая договоренность;

- Подписи сторон.

В расписке должны быть правильно указаны паспортные данные заемщика и ваши, а также четко указана дата возврата средств и размер погашаемого долга.

Если займ крупный, то лучше составить полноценный договор, а не расписку. В договоре нужно упомянуть следующее:

- Обязанности заемщика — сумму займа, график выплат, порядок уплаты налога (если начисляются проценты и займодавец получает доход);

- Форма выдачи займа и возвращения долга — наличными, безналичным переводом, ценными бумагами и так далее;

- Сроки договора и штрафы за нарушение сроков;

- Форс-мажор — обстоятельства, которые позволяют заемщику задержать выплату и избежать штрафов;

- Паспортные данные, подписи сторон.

Если указать график выплат, то это стимулирует заемщика к регулярному возврату оговоренной части долга.

Есть проблема – лучше обратиться в суд

Как уже говорилось выше, деньги возвращают не все заемщики из числа близких людей и не всегда. Если с вами случилась такая неприятность – обратитесь в суд.

Практика показывает, что и по расписке вернуть долг можно. Например, вот недавнее решение по заявлению о займе: в 2016 году истец одолжил определенную сумму ответчице, а та не погасила долг в оговоренный в расписках срок. Суд постановил взыскать с ответчицы не только сумму долга, но и проценты за пользование чужими денежными средствами.

Без документа доказать что-либо в суде, скорее всего, окажется невозможным.

Помогите не деньгами, а контактами или ресурсами

В некоторых случаях стоит не одалживать деньги, а помочь просителю найти того, кто сможет помочь в финансировании. В качестве примера можно привести "Национальный кредит" залоговое кредитование. Компания предоставляет денежные средства под ПТС, сумма, которую вы можете получить составляет 70% от стоимости автомобиля в день обращения. Выплаты по договору начисляются ежемесячно и составляют от 3,5% в месяц. Пакет документов, необходимых для получения денежных средств, гораздо меньше, чем в случае банковского кредита, а срок, необходимый для одобрения сделки - минимален.

Резюмируя, скажу, что если вы будете использовать советы из статьи, это поможет избежать неприятной ситуации и сохранить хорошие отношения с вашим другом, родственником или коллегой. Главное, что следует делать – руководствоваться при предоставлении средств не эмоциями, а разумом и логикой.